一般社団法人日本暗号資産ビジネス協会(JCBA)は2020年9月24日、協会会員に向けた9月度勉強会を開催しました。

新型コロナウイルスの感染拡大防止に備え、恒例となったZoomのウェブビデオ会議を使用したオンラインライブ配信による勉強会では、今回「デジタルエコノミーとブロックチェーンの可能性」をテーマに、元日本銀行金融市場局長および決済機構局長の山岡 浩巳(やまおかひろみ)氏が講演を行いました。

業界経験が豊富な山岡氏ならではの視点による切り口で、経済社会における分散型台帳技術活用上の課題、ブロックチェーンが金融インフラのイノベーションにどのような貢献ができるか、また、経済活動における現在のデジタル化や分散化の流れ、各国中央銀行の中央銀行デジタル通貨(CBDC)に関する動向など、多岐にわたってデジタルエコノミーとブロックチェーンの可能性について語りました。

こちらの記事では、勉強会における講演の内容を要約し、お届けします。

目次

講師紹介

フューチャー株式会社取締役 兼 経済金融研究所長、米ニューヨーク州弁護士

山岡 浩巳(やまおかひろみ)氏

国際通貨基金日本理事代理、日本銀行金融市場局長および決済機構局長、バーゼル銀行監督委員会委員、国際決済銀行市場委員会委員などを経て 現職。東京都「Spciety5.0」社会実装モデルのあり方検討会委員などを務める。

金融のプロが見た、サトシ・ナカモト論文の革新性

山岡氏は講演の冒頭、新政権はデジタル庁の創設を目指すなど、日本経済の活性化にはデジタル化は非常に重要であるという認識が政界まで含めて広がっているということが、最近の出来事としては大きいのではないかと語りました。

2020年9月16日に菅義偉新政権が発足しましたが、今回の自民党総裁選の候補者、石破茂氏、菅義偉氏、岸田文雄氏の3名全員が、DX(デジタルトランスフォーメーション)が鍵であるとおっしゃっていたのが印象的だったと、山岡氏は総裁選を振り返りました。

経済活動におけるデジタル化にとって重要な技術の一つがブロックチェーンであるという山岡氏は、ブロックチェーンの可能性について語るために、なぜブロックチェーン技術は暗号資産から始まったのかを解説しました。

ビットコインの誕生はサトシ・ナカモトの論文に始まったのは有名な話ですが、それほど厚くはない論文の中に、いくつか画期的な発見(アイデア)があったといいます。

元日銀の山岡氏ならではの視点ですが、「マネー(の発行)はなかなか面白い商売で、シニョレッジ(通貨発行益)は非常に魅力的」と語ります。ゼロからマネーを作り、売ることができれば儲けが出る世界ですが、一方でシニョレッジなしに儲けるのは至難のわざであり、決済インフラだけで利益を出すのは大変だといいます。

既存の銀行ビジネスとその苦境

銀行ビジネスが世界に広まったのは、決済サービスと預金サービス、貸出サービスを同時に提供することでコストをまかなう画期的なモデルを作ることができたからです。預かった預金の一部を残し、残りは貸出にまわして儲けることができました。しかし、低金利時代になってこのモデルも苦しくなっています。

中央銀行も似たようなコストの課題の中で成立しました。中央銀行制度は、マネーの発行や決済インフラをまかなうコストをシニョレッジに求めますが、マネーを発行したシニョレッジを中央銀行が独占するのではなく、インフラ維持に必要なコストだけを使い、残りは国庫に納付させるという仕組みでコストをまかなっています。

ブロックチェーンとビットコインはなぜ生まれたか?

ビットコインは、シニョレッジをマイニングに結びつけ、インフラを維持するためにマイニングのリワードとしてシニョレッジを与えるというインセンティブ体系を作りました。ブロックチェーンをマネタイズするというモデルとセットでインフラとマネー発行を維持する仕組みを作ったことが鍵であると山岡氏は語ります。

なぜ、ブロックチェーンを活用しビットコインというデジタル通貨を作るという発想が生まれたのか? それは現金の本質を考えるとわかるそうです。

現金の本質とは?

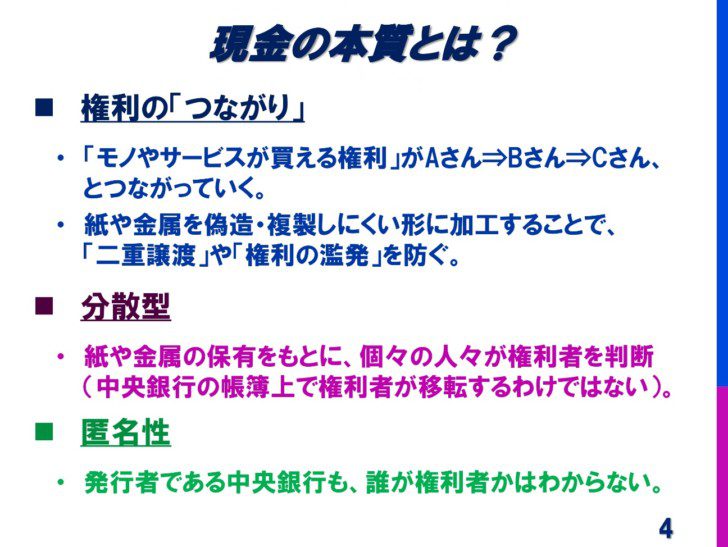

現金は「権利のつながり」。物を買える権利が(複製しにくい加工された)紙や金属によってAさん、Bさん、Cさんへとつながっていく、これが根本にある特徴といいます。

現金は、帳簿上に誰それが権利者であると記載されているものではなく、紙や金属を保有していることで権利者と判断する分散型です。また匿名性も重要な要素であり、分散型の裏返しが匿名性です。中央銀行ですら、誰が権利者かわからない、現金はそういう特徴を持っています。

この特徴を見る限りでは、現金と現在のキャッシュレス手段とはかなり異なります。

現在のキャッシュレス手段はブロックチェーンを使っていません。また、匿名性とはむしろ反対で、誰がいつどこで何を買ったかというデータを使用するためにキャッシュレス手段を使っています。もちろん、そこにもプライバシーやセキュリティの問題が同時に関わってきますが、これは真の匿名性ではありません。

現金は、価値以外の情報を持たないのが特徴です。

現金をデジタル化するということ

現金の特徴の分散型であり、匿名性であり、権利が連続する技術は、ブロックチェーンや分散型台帳(DLT)技術にも見られます。この技術は、分散型構造のもとで「二重譲渡」や「偽造」を防ぐことができるのが大きな特徴で、この技術をマネー発行や決済手段に応用しようという考え方は、素直な発想だと山岡氏は述べています。

ビットコインは、この仕組みを維持するためのコストを、コントロールされた形でシニョレッジでまかなうという点が優れているといいます。

現金のデジタル化には、必ずしもブロックチェーンを使わなければならないわけではないと山岡氏は述べています。前述の通り、現在のキャッシュレス手段では、データを活用したい意図があるため、発行者はブロックチェーンを必要としていません。

他にも実例を挙げると、中国のデジタル人民元は、脱税の防止や違法取引の抑制に役立つという観点から発行すると見られています。人民元のデジタル化に、中国政府はブロックチェーンやDLTを使うとは明言していません。中国がブロックチェーン技術等を研究、推進している事実はありますが、デジタル人民元にブロックチェーン技術が絶対に必要とは限らないと山岡氏はいいます。

集中型インフラと分散型インフラ

今後は、ブロックチェーンによる分散型インフラが増えるであろうといわれていますが、システムにおける集中型インフラにメリットがないわけではありません。

元々、世の中は分散型から集中型へと流れてきた経緯があります。当時の技術では計算能力に限界がありました。分散型インフラでは、大量のトランザクションが、ものすごい数の参加者の間で、それぞれバイラテラルに成立しうる状況が生まれます。そのため、分散型の計算処理能力の限界が問題視されていました。

それに対して集中型では、特定の中央にいる機関との間で、たとえば債権債務関係などを引き直すことが容易にできます(管理可能となる)。2009年のG20ピッツバーグ・サミットでの首脳声明では、(店頭デリバティブ取引の)清算集中原則が出されています。G20は、このとき中央清算機関を通じた決済を義務付けることを掲げ、それが今につながっています。ブロックチェーンやDLTが増えることで、この清算集中原則は見直さなければならなくなる時期がくるかもしれないと山岡氏はいいます。

なぜ暗号資産は決済に使用されないのか?

ビットコインの仕組みは画期的ですが、完璧なわけではありません。

暗号資産があまり決済に使われない理由として、ビットコインを始めとするブロックチェーン技術が、近代国家の作った現在の中央銀行のシステムを画期的に上回るのかというと、そうでもない。そういった印象がくすぶり続けていることを山岡氏は指摘しました。

シニョレッジがあることで、ビットコイン以外の暗号資産もたくさん誕生しました。しかし、シニョレッジは暗号資産の過剰発行インセンティブを生み出し、結果、投機の対象となり、過剰発行と激しすぎる価格の変動(ボラティリティ)から、マネーや決済手段としては使われない状況になってしまいました。

全世界に衝撃を与えたリブラ

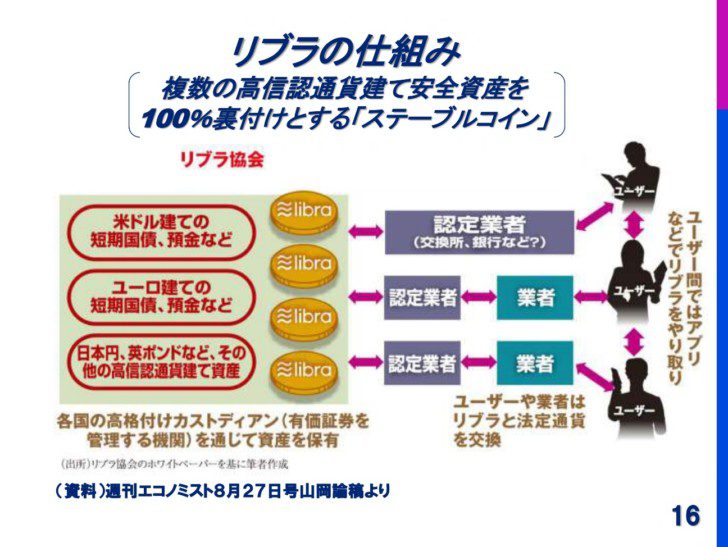

これまでの暗号資産の問題を解決し、決済に使われるデジタル通貨の仕組みとして新しい考え方がいくつか生まれています。その中で大きな衝撃となったのが、Facebookを中心とするリブラ(Libra)協会が発行を予定しているデジタル通貨リブラです。

リブラの発表当初の考え方は、リブラ協会が米ドルやユーロなど複数の高信認建て安全資産を100%裏付けとするステーブルコインを発行するというものでした。裏付けされた資産を保有することにより、リブラの価値を安定させる仕組みです。

安全資産を100%裏付けとし、その運用益を運営コストにあてるという考え方は、実は新しい仕組みではなく、昔からある「ナローバンク」という考え方に類似していると山岡氏はいいます。

ナローバンクとは?

1980年代のナローバンク理論は、銀行の預金部門と貸付部門を分離し、預金部門は100%安全資産を裏付けに保有することで、銀行の取り付け騒ぎや流動性危機を根本的に解決するという仕組みです。

銀行は、預かった預金を一部残し、その他をすべて貸し出してしまうため流動性危機が起きます。大勢の預金者が一斉に自分の預金を引き出ししたいといっても、銀行は対応できない。これは銀行がバンクラプト(銀行破綻)になっているわけではなく、お金を貸し出してしまっているからです。預金を5年、10年の貸し出しにあてているため、手元にお金がありません。そういう事態を防ぐ理論がナローバンクです。

ナローバンクは、預かった預金はすべて安全流動資産(1年以内に現金化できる資産)で運用します。たとえば短期の国債等で運用すれば、流動危機は起こらないであろうというものです。これは経済学会では有名な理論ですが、現実には実現しませんでした。なぜならば、儲からないからだと、山岡氏はその理由を述べています。決済インフラだけでは、儲かる手だてはないという結論でした。

リブラが抱える問題と希望

リブラも実は同じ問題を抱えていると、山岡氏は指摘します。

リブラの実質的な運営者であるFacebookのマーク・ザッカーバーグ氏は、リブラによって情報をため込み、それを使うつもりはないと発言しています。規制当局や議会に詰め寄られたために、そう発言した可能性もありますが、そうなると運用コストをまかなう手段は、リブラの裏付け資産の運用益しかありません。現状、先進国の短期国債は、ゼロまたはマイナス金利であることも少なくなく、それで運用コストをまかなうことができるか否か定かではありません。

ただしザッカーバーグ氏の発言にも一理あるのは、世界中で貧しい人が海外送金等ができずに困っている状況があり、移民や海外で労働する人々が母国にお金を送るのに不便を感じている実情があるという点です。

そういった人々は銀行口座を持っていないことも少なくありません。また、世界的なマネーロンダリング規制強化などを背景に、銀行は海外送金事業から撤退する動きが目立っています。送金が可能な場合も、高額な手数料を要求される現状があります。リブラは、アプリのみで海外送金が可能であり、そういった問題を解決するといいます。

先進国も新興国も敵に回したリブラ

新興国当局からすると、リブラは資金流出を起こす懸念もあります。リブラは当初は複数の通貨を裏付け資産にするとしていました。裏付けの半分は米ドルにするといっていましたが、リブラを国内で使われた新興国は、国内の自国通貨の半分が米ドルに流出してしまうことになるのです。

米国からすれば、米ドルは世界の基軸通貨であることから、米ドルを半分しか使わないのかという議論もあります。結果、どの国からもリブラは反発を受けました。その後、リブラは2020年4月に各国で単一通貨を100%裏付け資産とするリブラを個別に作る方向に方針転換をしています。

日本銀行も研究を進めるCBDC

リブラが発表されたことにより、各国中央銀行が発行する中央銀行デジタル通貨(CBDC)の議論も活発になりました。

スウェーデン銀行は、デジタル通貨「e-Krona」発行の具体的な検討を進めており、ウルグアイ中央銀行は、すでに「e-Peso」を試験的に発行しています。中国人民銀行もまた、2016年にデジタル通貨発行計画があることを表明しています。

日本銀行も以前から欧州中央銀行と共同で「プロジェクト・ステラ」というブロックチェーンに関する研究を行ってきましたが、新たに世界各国の中央銀行から構成される国際決済銀行(BIS)を事務局とする会合を設立し、この7月にはデジタル通貨に関する研究を専門に担当する部署を日本銀行決済機構内に作りました。

タイプ別で見るCBDC

CBDCは、大きく分けて大口決済用と汎用型の2種類があります。大口決済用は、証券決済や大口送金など今の日銀ネットで取り扱うような決済をデジタル化したもの。汎用型は、一般の国民が店舗での買い物の決済等に利用するものをいいます。

またCBDCのもうひとつの区分としては、アカウント型とトークン型があります。直感的なイメージでは、アカウント型は国民全員が中央銀行に口座を持って、CBDCを使用すると互いの残高が更新されます。トークン型は、個人と個人がオフラインでスマホのNFCを介し、バリューとしてトークン化されたデジタル銀行券をAさんからBさんに権利として動かすといったものを呼びますが、これらの区別については、厳格なルールがある訳ではありません。

CBDC=ブロックチェーンではない

CBDCもまた、必ずしもブロックチェーンを使うものではありません。国民全員が中央銀行に口座を持つということは、まったく匿名性がなくなることを意味しますし、中央銀行がすべてのトランザクション情報を握りかねません。また、一般向けなのか? 銀行など限られた主体向けなのか? 匿名性をどうするのか?といった論点も多くあります。経済学者が好む議論としては、付利(日銀がつける金利)を行うのかどうかという議論もあるそうです。

山岡氏は、中国人民銀行による資料から数少ないデジタル人民元に関する公的な情報についても言及しています。現時点で明らかなのは、アリペイとWeChat Payによる決済とは共存するということです。また、デジタル人民元には管理下におかれた匿名性しか与えない、完全な匿名性を与える予定はないようです。そのような状況を鑑みて山岡氏は、中国政府がデジタル人民元にブロックチェーンやDLTを使用する理由が見えてこないといいます。

ユーティリティ・セトルメント・コイン(USC)とは?

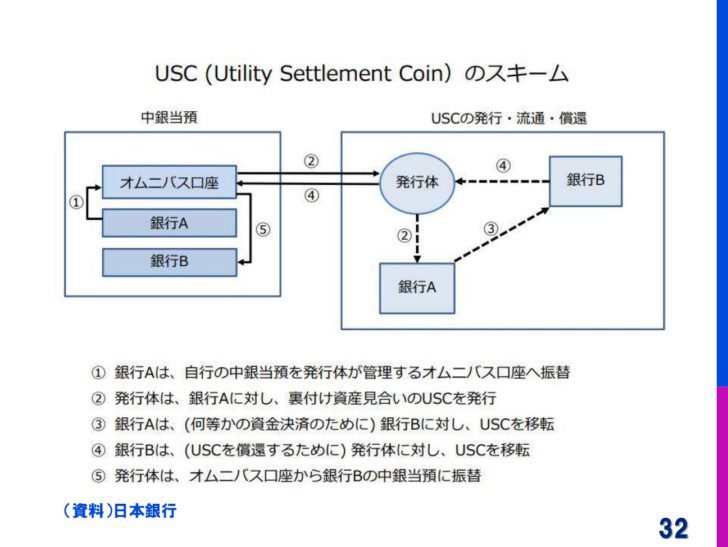

リブラとCBDCについての解説の最後に山岡氏は、リブラ発表以前よりある裏付け資産を持つデジタル通貨ユーティリティ・セトルメント・コイン(USC)のスキームについて語りました。

USCは、中央銀行を経由しない銀行間即時決済を目的とするデジタル決済通貨です。国際送金等にも利用可能なUSCは、裏付け資産を持つことでデジタル通貨の価値を安定させています。

たとえば銀行Aが銀行BにUSCを使って送金する場合、銀行Aは自行の中央銀行当座預金をUSC発行体が管理するオムニバス口座に振替をします。振替を確認したUSC発行体は、それを裏付け資産とし(担保)、見合った分のUSCを銀行Aに発行します。

銀行Aは、銀行Bとの何らかの取引の決済にUSCを使い、銀行BにUSCを送金(価値移転)します。USCを受け取った銀行Bは、USCを償還するためにUSC発行体に対してUSCを送金します。

USC発行体はUSCの受け取りを確認し、オムニバス口座から銀行Bの中央銀行当座預金に裏付け資産の振替を行います。

こうして銀行Aと銀行Bは、中央銀行を中継せずにUSCを介して銀行間即時決済が可能になります。USCは、リブラの登場によりさらに注目されるようになったといいます。

これからの通貨と各国の思惑

こうしたリブラやUSCの登場は、通貨に何をもたらすのでしょうか?

信認の低い通貨を抱える新興国などの人々は、自国の通貨よりもリブラを使ったほうがいいと思う人も出てくるのではないかといいます。

リブラの信認維持の仕方は先進国の通貨バスケットとなる方法で、つまり先進国の通貨の価値にぶら下がる形で信認を維持します。通貨バスケットとは、自国の通貨を複数の外貨に連動させたレートにする固定相場制のことですが、これは今の時代を象徴していると山岡氏はいいます。

将来の通貨制度は、今のように各国がバラバラにソブリン通貨を出すよりは、主要通貨とそれにぶら下がっている通貨バスケット制の通貨に変わっていくかもしれないと山岡氏はいいます。そうなると、自国通貨の存在感をどう高めていくか、どう自国通貨をたくさん使ってもらうかという考え方が必要になります。

恐らく中国が意識しているのはそこじゃないかと山岡氏は推測しています。人口14億人の中国は、ほとんどの一次産品において今や世界トップクラスの輸入国です。中国の関心事は、その人口をどう支えていくかです。安定的に食料や資源を輸入し続けなければなりません。その中で、現在人民元の為替取引に占めるシェアは、全体の2%程度といいます。米ドルのシェアが圧倒的です。中国が輸入を米ドルに頼るというのは、経済安全保障の観点からも大きな問題です。今後は人民元の存在感を高めて、なるべく多くの取引で人民元を使ってもらおうと考えるのは、国を維持していく上では当たり前のことと山岡氏は述べています。

ブロックチェーン・DLTの強みと課題

ブロックチェーンやDLTは、通貨のみならず、広範囲に応用できる技術です。問題は、それを維持するコストをどう捻出するかです。技術としては有望で、第一のメリットは、特定のコンピュータに極めて高い頑健性を求めずに済むということであると山岡氏はいいます。

たとえば中央集権型のシステムを作る場合、オンプレミス(自社運用)でハードウェアを用意しシステム構築をするわけですが、それが止まってしまっては大変なことになります。もちろんバックアップのシステムも作りますが、いずれにしても中央集権型では、これが止まったらダメという点を作ってしまいます。頑健性を維持するために、そこに大きなコストがかかります。

それに対しブロックチェーンやDLTは、分散型のインターネットベースでシステム構築ができるため、いくつかのコンピュータが動いていれば、稼働を維持することができます。

また、特定のコンピュータの稼働時間に制約されません。中央のコンピュータに依存しているシステムの場合、中央のコンピュータが9時から5時までしか動いていなければ、システムはそこで終了してしまいます。それに対してインターネットベースで複数のコンピュータが動いているブロックチェーンやDLTの場合は、特定のコンピュータが止まったからシステムを止めなければならないというものではありません。特定のコンピュータを止めたとしても、他のコンピュータが稼働しているためシステムは稼働し続けることができます。

スマートコントラクトやアトミックスワップといった機能を利用することもできます。それにより、ブロックチェーンやDLTでは取引の自動執行などが可能になります。

超えなければならない、法制度の壁

しかし、これまでの金融インフラの変遷から考えると、ブロックチェーンやDLTには法制度の問題が残っています。

金融取引や経済取引は、元々は現金や手形、小切手など券面型の証券による、紙に基づく分散型の構造を持っていました。金融はここから始まり、これに対する手形法、小切手法といった制度が生まれました。

次に出てきたのが、券面をやり取りするのは大変なので、集中型でやろうということになり、手形交換所やクリアリングハウスが出てきました。これにも制度ができました。

やがて集中型は、システムをデジタル情報技術によって電子化するという流れができました。証券であればブックエントリーシステム、資金であれば大口資金決済システムというものです。集中型のデジタル化の始まりです。

次に考えられるのが分散型のデジタル化ですが、そこで使われる技術がブロックチェーンやDLTとなりますが、これはまだ法制度が完全にできているわけではありません。むしろ、技術の進化が著しいため考えなければならないことが、まだまだたくさんあります。2020年に施行されたSTOなどの制度は、その一例です。

山岡氏によると、そういった状況でも、すでに多くの分散型のデジタル化プロジェクトが動いています。日本銀行・欧州銀行による分散型台帳技術に関する共同調査報告書の紹介を始め、各国中央銀、三菱UFJフィナンシャル・グループ(MUFG)、その他海外企業などの現在進行中のプロジェクトを多数紹介しました。詳細は、JCBAの公式サイトにて本講演の動画が公開されていますので、興味がある方はご視聴することをお勧めします。

変化する社会で求められるブロックチェーン

今、世の中はブロックチェーンやDLTの登場により、経済活動が分散構造に変化することが可能になっている状況であると山岡氏はいいます。

ブロックチェーン技術は、多くのリソースをつなぐことができるものといえます。なぜ、この技術が求められているのかというと、企業や経済のスタイルそのものが変わってきていることが挙げられると山岡氏は解説します。

企業が存在する理由は、これまでは組織化の費用よりも取引費用のほうが大きいため、組織で解決したほうが、市場で解決するよりも安上がりでした。

しかし、それが徐々に取引コストやデータ処理コストが低下したことで、より多くの経済活動が市場化・外生化し、企業の内部と外部の仕切りが希薄化しているといいます。

具体的には、企業はこれまではコンピュータを自社で購入し、自前で用意していましたが、今はクラウドサービスやXaaSといったサービスの利用拡大が進み、自前でシステム構築をするよりも外部のサービスを使用するほうが、コストが安く済むようになりました。また、これまでは車を購入していましたが、今はカーシェアリングなどのサービスが登場し、移動のみを購入するなど、多くのサービスが外生化したことで、経済活動そのもののスタイルが変化しています。

未来のサービスのあり方とは?

今後の企業のあり方を考える場合、これからのサービスの形を知る必要があります。

これからの時代は、企業が提供するサービスを利用者は家にいながらにして受けることも少なくありません。パソコンやスマホを開いて金融サービスやeコマースなどを使っていると、サービスを背後で提供している企業についてはわからないことも多いでしょう。

たとえば金融サービスでは、貸出の審査を行っているのはまったく別の会社であったり、ペイメント部分はさらに他の会社であったりということもありますが、利用者の端末から見れば、それはひとつのサービスです。利用者は、一サービスを利用するだけであって、それを構成する企業については知る必要もありません。こういった企業連携によるサービスは、今後はより増えていくと考えられます。

山岡氏は、こういった状況下では、ブロックチェーンやDLTが使える余地がさらに増えるだろうといいます。それに伴って、法制度上の課題も解決していかなければなりません。多くの法制度は、「紙技術」や「集中型処理」を前提としていました。今後は「デジタル技術」や「分散型処理」に法制度がどう対応していけるかが鍵となる見込みです。

オープンさとセキュリティの両立がカギ

さらにブロックチェーンやDLTによる今後の経済活動では、データの適切な収集・保管・利用・保護が重要になっていきます。その際のセキュリティやプライバシー問題、また企業や個人間でデータ活用をする際の合意形成に関しても、しっかりとした法制度による保護が必要になるでしょう。

分散型のシステムにおいては、データ処理の可視化・オープン化も重要です。中央に管理者のいない分散型のシステムではプロセスのブラックボックス化を避ける必要があります。また、分散型の社会においては、利用者の「多数の評価」を活用していくかも重要です。リスク管理やガバナンス、セキュリティ等に多数の評価を活用することができるかが大きなポイントになるでしょうと、山岡氏は締めくくりました。

Web掲載のない非公開求人もございます。詳細は以下の転職相談よりお問い合わせください。